摘要

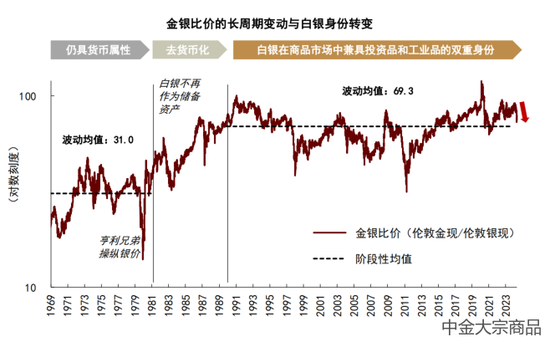

上半年贵金属市场表现亮眼,COMEX黄金期货价格突破2,400美元/盎司,创下历史新高。央行购金步伐稳健之外,期货投机市场继续定价降息预期,地缘避险需求也阶段性推波助澜。展望下半年,美联储降息时点或再次延后,我们认为在降息之前,黄金市场可能继续受益于降息预期交易,叠加地缘事件和美国大选等因素可能推升市场不确定性,黄金价格或有望维持强势。但我们也提示,近期黄金市场预期的边际变化初露端倪,例如我国央行黄金储备增持步伐暂止、美国经济“不着陆”概率上升,反身性交易为黄金市场带来的远期泡沫风险或依然存在。此外,年初以来白银相对价值如期彰显,金银比价趋于下行。我们认为金银比价的长期修复进程或未结束,但年内可能存在反复风险。

2024上半年市场回顾:预期交易主导黄金强势表现

黄金价格与传统模型持续存在偏差,引发市场对于黄金定价框架的较多讨论。我们认为黄金的传统定价框架是投机和避险的双重投资属性,长期稳定的央行购金需求在2022年发生突变,成为传统框架外的第三重变量,并为黄金价格提供了相对稳定的中期溢价。1Q24全球央行购金289.7吨,同比基本持平,央行购金步伐稳健,但基本符合市场预期。我们认为投机市场的降息预期交易和ETF市场的地缘避险配置或为年初以来黄金溢价进一步抬升的核心支撑。

预期不宜线性外推,降息靴子落地或成为市场分水岭

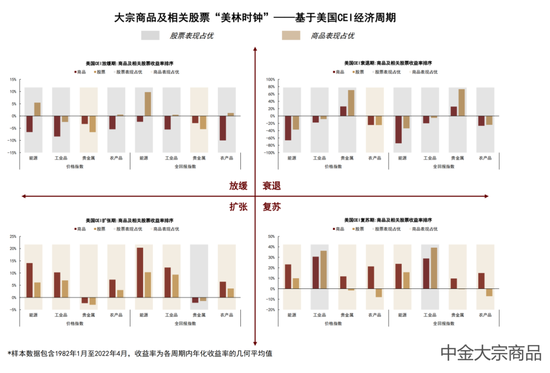

2024年5月7日发布的研究报告《黄金:反身性交易的泡沫风险》中,我们提出2008-2016年与2020年至今的黄金市场具备较高的可比性。基于历史经验,我们认为当前市场对于央行购金、美联储降息、避险配置需求等黄金定价因素的一致预期存在线性外推风险,市场交易的反身性可能不容忽视。我们认为黄金市场的“分水岭”可能是美联储降息靴子落地,降息之前的政策转向期或是贵金属资产的价值彰显时刻,降息预期交易的利好可能延续。但在降息之后,市场交易的反身性可能触发泡沫破灭,我们认为当从降息预期交易转向降息交易,随着经济预期改善,市场或将转向聚焦经济从“放缓”向“扩张”的周期切换,相比于逆周期的贵金属资产,顺周期的大宗商品可能更受青睐。

下半年,预期交易步入下半场,反身性风险初露端倪

上半年,美国通胀下行放缓、就业仍具韧性,促使市场对于美联储降息时点的预期一再延后,我们判断货币政策预期或在下半年继续反复。中金宏观组预计美联储货币政策或保持耐心,年内可能降息1次、时点或在四季度。对黄金市场而言,我们认为降息时点的延后或意味着降息预期交易尚未结束,预期反复之间,黄金可能继续受益于投机市场对降息预期的提前定价,叠加地缘事件和美国大选等因素可能推升市场不确定性,我们预计黄金价格或在降息之前维持强势,考虑黄金市场投机持仓已处高位,短期内COMEX金价的最大回撤空间或在200美元/盎司左右。

但我们也提示,近期黄金市场预期的边际变化初露端倪,或显示交易反身性带来的远期泡沫风险依然存在,预期交易或已步入下半场阶段。第一,2024年5月我国央行黄金储备增持步伐暂止,结束连续18个月的增持周期,超出市场预期,我们认为市场对于央行购金需求的预期外推或迎来初步考验。第二,4月亚洲黄金ETF需求强势,但近期资金流出迹象已有所显现。我们认为亚洲地区黄金ETF需求的长期发展可能成为全球黄金需求侧潜在的趋势变量,但当下市场体量或仍有待扩张。第三,中金宏观组预期美国经济可能保持韧性,2024-25年实际GDP同比增速或分别为2.6%和2.3%,高于潜在经济增速水平。全球黄金ETF市场以欧美为主体,在美国经济“不着陆”的宏观情形下,我们判断欧美黄金ETF配置需求可能仍欠东风。

金银比价均值回归趋势未尽,但下半年或有反复风险

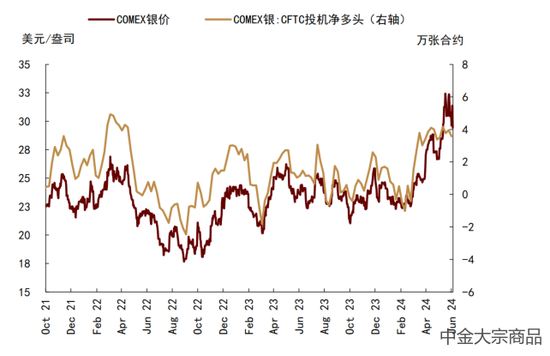

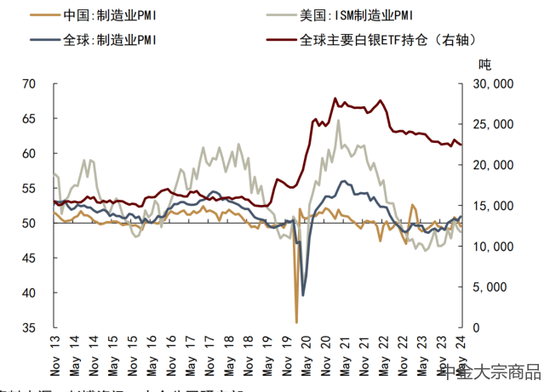

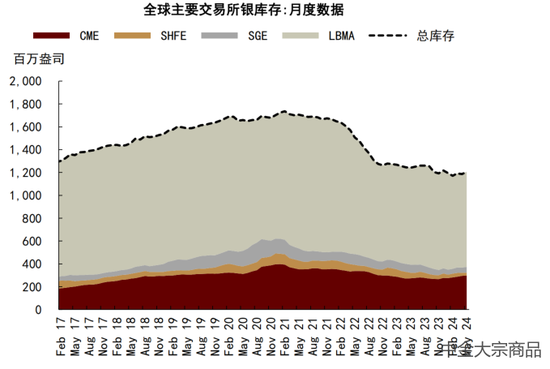

2023年11月26日发布的研究报告《白银:重返利率驱动,相对价值可期》中,我们提出高于历史均值较多的金银比价或将在2024年趋于下行,白银的相对价值有望彰显。截至6月7日,年初以来COMEX金银比价累计回落约8%、符合我们预期。COMEX银价累计上涨约22%,我们判断强势表现或源于以下三点支撑:其一,降息预期交易支撑银价,目前COMEX白银期货投机净多头已升至2022年以来高点。其二,金银比价和金铜比价的相关性抬升或显示白银的工业价值受到制造业复苏预期提振。其三,我们预期2024年全球白银基本面或依然处于短缺状态。

当前金银比价仍高于1990年至今的长期中枢10%左右,在美联储可能“浅降息”和美国经济可能“不着陆”的宏观情形下,金银比价的长期修复进程或尚未结束。就下半年而言,我们认为期货投机对降息预期的交易可能继续压制金银比价下行,但制造业复苏的可持续性和高银价对工业需求的负反馈可能对市场预期形成扰动。我们预期下半年COMEX银价中枢或高于25美元/盎司。

风险

美国经济衰退风险、货币政策节奏超预期、地缘政治风险、金融市场风险。

Text

正文

2024上半年市场回顾:预期交易主导黄金强势表现

2024上半年贵金属市场表现亮眼,COMEX黄金期货价格突破2,400美元/盎司,创下历史新高。黄金价格与传统模型持续存在偏差,引发市场对于黄金定价框架的较多讨论。我们认为黄金的传统定价框架是投机和避险的双重投资属性,长期稳定的央行购金需求在2022年发生突变,成为传统框架外的第三重变量,并为黄金价格提供了相对稳定的中期溢价。

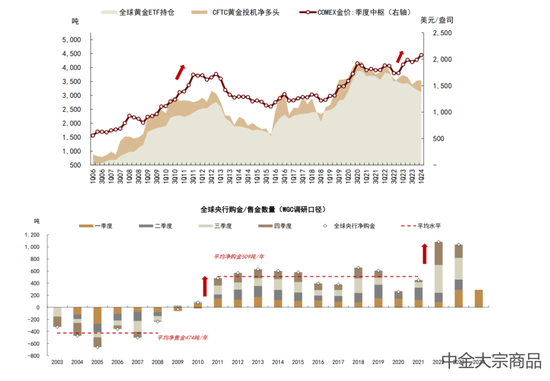

我们认为当前黄金价格或由期货投机、黄金ETF和全球央行购金三重因素共同决定。1Q24全球央行购金289.7吨,同比基本持平,央行购金步伐稳健,但基本符合市场预期,我们认为或并非COMEX黄金价格从2,000美元/盎司抬升至2,400美元/盎司的核心驱动。

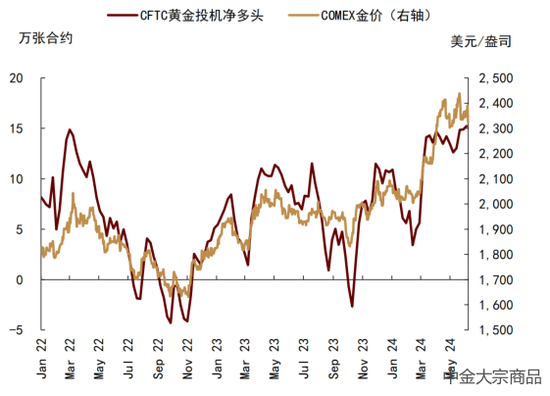

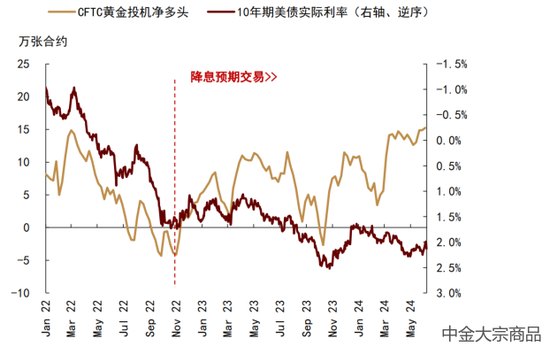

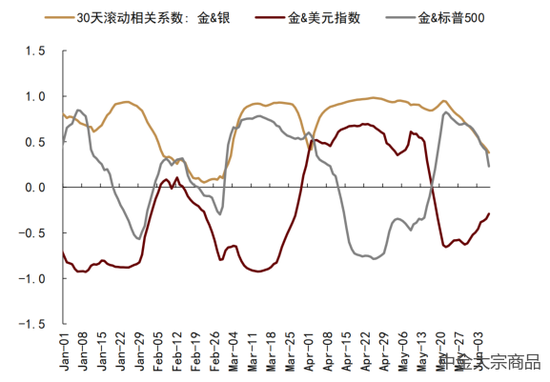

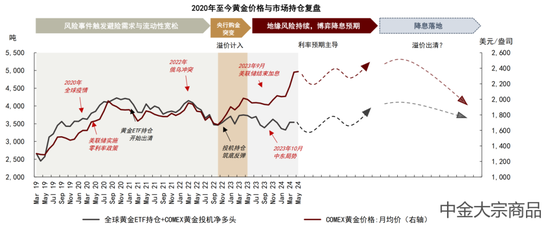

投机市场的降息预期交易和ETF市场的地缘避险配置或共同支撑黄金溢价抬升。一方面,2022年以来COMEX金价与期货市场投机头寸走势高度协同,4Q22美债长期利率涨势放缓,投机市场进入从加息退坡至降息开启的预期交易阶段,投机头寸与利率走势偏离,支撑金价抬升。另一方面,4月中东地缘风险导致风险偏好恶化,与2023年5月的美国银行业风险较为类似,全球黄金ETF持仓阶段性转为增持,黄金价格与美元指数相关性转正,也与油价出现同涨行情,助力金价突破历史新高。

图表:2022年以来黄金价格与传统模型持续偏离,或因央行购金需求突变,冲击黄金传统框架

资料来源:世界黄金协会,彭博资讯,中金公司研究部

图表:期货投机交易主导金价波动

注:数据截至2024年6月7日 资料来源:彭博资讯,中金公司研究部

图表:投机市场正处于降息预期交易阶段

注:数据截至2024年6月7日 资料来源:彭博资讯,中金公司研究部

图表:黄金价格与其他资产滚动相关系数

注:数据截至2024年6月7日 资料来源:彭博资讯,中金公司研究部

图表:全球黄金ETF月度持仓变化

资料来源:彭博资讯,中金公司研究部

预期不宜线性外推,降息靴子落地或成为市场分水岭

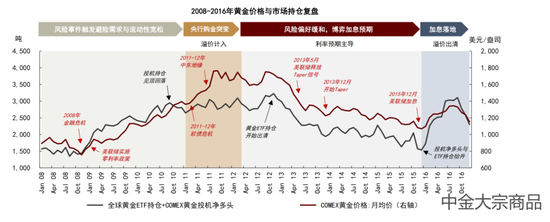

虽然央行购金的需求突变成为了黄金传统框架之外的第三变量,我们在2024年5月7日发布的研究报告《黄金:反身性交易的泡沫风险》中提出,2008-2016年与2020年至今的黄金市场具备较高的可比性。基于历史经验,我们认为当前市场对于央行购金、美联储降息、避险配置需求等黄金定价因素的一致预期存在线性外推风险,市场交易的反身性可能不容忽视。

► 央行购金带来溢价可能不会持续抬升。我们认为全球央行的购金或售金行为或并不取决于资产价格的短期涨跌,目的或为规避美联储货币政策的中期不确定性,或是对冲地缘局势下的长期风险。市场对于央行购金需求的预期外推体现在认为只要央行继续购金、黄金价格会持续上行,但2011-12年的历史经验显示,在央行购金需求企稳后,溢价可能不会持续抬升。2022-23年全球央行购金量企稳在1000吨/年左右,1Q24全球央行购金同比基本持平,我们认为或并未进一步超预期。

► 投机交易或在货币政策转向期提前定价。美债利率是期货投机交易的主导因素,也是美联储货币政策周期影响黄金价格的传导路径。在货币政策转向期,利率预期对投机市场的影响较大。投机交易的“买预期”交易本质为提前定价预期空间,其反身性体现在随着预期落定或落空,“卖事实”交易会促使投机需求获利了结或离场,使得利率预期难以线性外推。可以看到,黄金价格在2013-15年的加息预期交易阶段持续回落,却在2015年12月美联储首次加息后明显反弹,同期黄金期货投机净多头转为增持。

► 风险事件触发的避险需求不会长期停留。2008年金融危机和2020年新冠疫情同为冲击全球金融市场的系统性风险事件,均触发了全球黄金ETF增持浪潮。随后,不论是2011-12年的欧债危机和中东局势,还是2021-22年的疫情长尾退出和俄乌冲突,频繁发生的风险事件对黄金避险性配置需求形成阶段性支撑。市场对于避险需求的预期外推体现在只要风险事件没有结束,市场对于黄金的避险需求会持续存在。但实际上,从历史经验看,避险需求的反身性体现在避险资金不会长期停留在黄金市场。

图表:2008-2016年黄金价格与市场持仓分阶段复盘

资料来源:彭博资讯,中金公司研究部

基于以上历史经验,我们判断黄金市场的定价逻辑可能在市场不确定性落定前后存在较大不同,展望后市,我们认为值得关注的市场“分水岭”可能是美联储降息靴子落地。

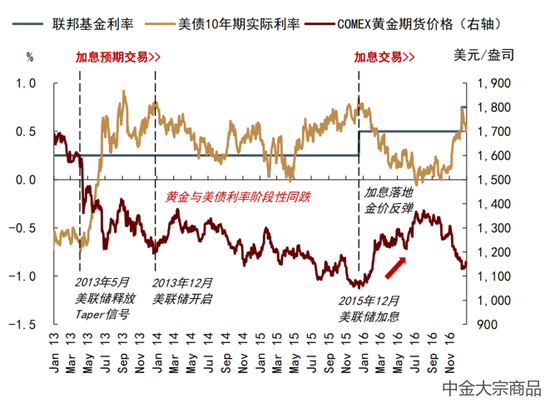

降息之前:市场非稳态,政策转向期或是黄金价值彰显时刻

我们认为2013-15年的美联储加息预期交易阶段类似于当下的镜像情形。2013年5月美联储释放Taper信号,美债10年期实际利率快速反弹,黄金市场开始交易加息预期,后续即使美债利率并未持续上行,黄金价格却持续承压下跌。2014至2015年一季度期间,黄金与美债利率出现阶段性的同跌行情,同期黄金价格波动主要由期货投机需求主导,可以与2023年以来黄金与美债利率阶段性的同涨行情形成对照。

在本轮美联储货币政策周期中,黄金市场对于降息预期的交易开始于2022年四季度美国通胀的超预期回落。2023年7月美联储进行最后一次加息后,正式步入高利率平台期。与2013-15年的加息预期交易阶段正好相反,我们认为降息预期交易阶段可能是贵金属资产的价值彰显时刻。

图表:2013-15年,美联储货币政策预期转紧阶段,黄金价格曾与美债利率阶段性同跌…

资料来源:彭博资讯,中金公司研究部

图表:…对应期货投机持仓主导金价波动,反映加息预期交易

资料来源:彭博资讯,中金公司研究部

降息之后:靴子落地可能成为黄金远期泡沫破灭的“导火索”

历史经验显示,在2015年12月美联储加息落定后,黄金价格筑底反弹,央行购金带来的溢价也随之出清。与当时有所不同的是,当前全球央行购金突变带来的中期溢价与降息预期交易主导的投机溢价对黄金价格形成双重利好,而在2011-15年期间,全球央行转为净购金和加息预期交易对黄金价格形成反向影响。

我们提示这或意味着当前黄金价格中存在远期泡沫风险,在不发生全球动荡或经济衰退的基准情形下,美联储降息靴子落地可能成为黄金泡沫破灭的“导火索”。当市场从降息预期交易转向降息交易,随着经济预期改善,市场或将转向聚焦经济从“放缓”向“扩张”的周期切换,我们认为相比逆周期的贵金属资产,顺周期的大宗商品可能更受青睐。

图表:美国历史经济周期中大宗商品及相关股票收益率排序

资料来源:Haver,汤森路透,中金公司研究部

下半年,预期交易步入下半场,反身性风险初露端倪

展望下半年,在中金宏观组预计美联储可能于4Q24首次降息的基准情形下,我们认为年内黄金市场可能继续受益于降息预期交易,叠加地缘事件和美国大选等因素可能推升市场不确定性,黄金价格或有望维持强势。但近期也可以看到,不论是我国央行黄金储备的增持步伐放缓,还是美国经济韧性或抬升“不着陆”概率,市场预期的边际变化已经初露端倪,我们提示反身性交易为黄金市场带来的远期泡沫风险或依然存在。

图表:2019-2024年黄金价格与市场持仓分阶段复盘及展望

资料来源:彭博资讯,中金公司研究部

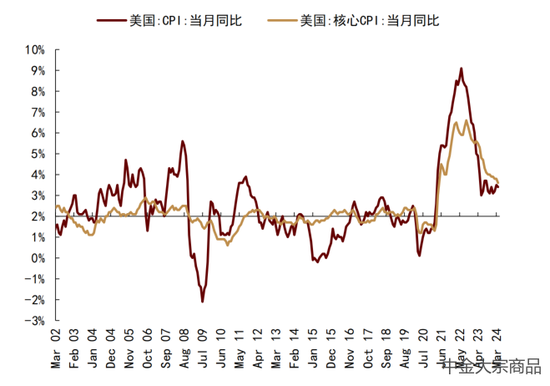

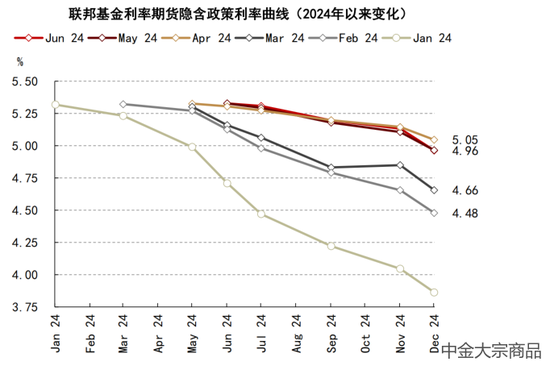

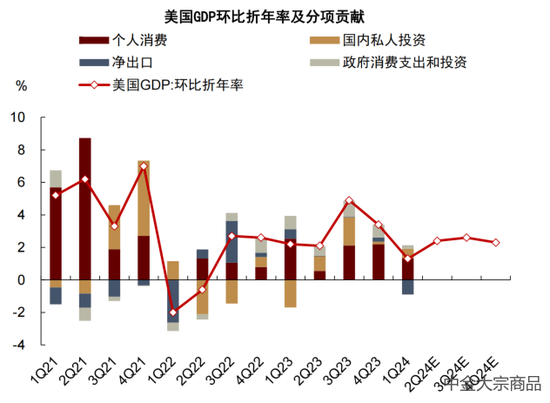

美联储降息时点或延后,下半年预期交易可能继续

市场对于美联储降息的时点判断一再延后,我们判断下半年货币政策预期可能仍存调整空间。一方面,美国经济数据反复,1Q24美国通胀数据反弹,显示物价降温或并非坦途;年初制造业PMI向上趋势初步显现,但1Q24美国GDP环比折年率降至1.3%,ISM制造业PMI在4-5月回落荣枯线下,增长预期有所降温;5月美国新增非农就业人数录得27.2万,超出市场一致预期,再次打压降息乐观预期。另一方面,5月美联储FOMC会议纪要[1]表态偏鹰,官员们总体认为当前政策利率水平较为合理,考虑一季度通胀数据反复,不排除进一步加息的可能。

中金宏观组预计美联储货币政策或将保持耐心,年内可能降息一次,时点或在四季度。对黄金市场而言,我们认为降息时点的延后或意味着降息预期交易尚未结束,预期反复之间,黄金可能继续受益于投机市场对降息预期的提前定价。考虑黄金市场投机持仓已处高位,我们判断短期内COMEX金价的最大回撤空间或在200美元/盎司左右。

图表:美国通胀下降速度放缓

资料来源:彭博资讯,中金公司研究部

图表:市场对美联储降息的预期仍在调整

注:截至2024年6月7日 资料来源:彭博资讯,中金公司研究部

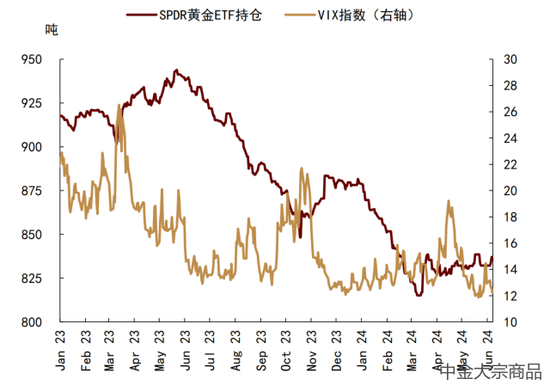

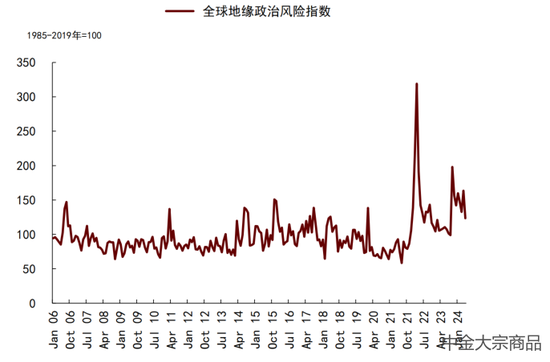

此外,虽然我们并不预期年内全球宏观环境会发生系统性的风险事件,在地缘风险依然涌动、美国增长预期可能反复之际,叠加美国大选等宏观因素,市场环境的不确定性或将持续存在,我们提示可能会对市场风险偏好形成扰动,为黄金价格带来阶段性的上行风险。

图表:VIX指数与SPDR黄金ETF持仓

注:数据截至2024年6月7日 资料来源:彭博资讯,中金公司研究部

图表:全球地缘政治风险指数处于历史相对高位

注:数据截至2024年6月7日 资料来源:彭博资讯,中金公司研究部

市场预期开始出现边际变化,反身性风险初露端倪

我们观察到近期黄金市场预期的边际变化初露端倪,或显示市场交易的反身性带来的远期泡沫风险依然存在,预期交易或已步入下半场阶段:

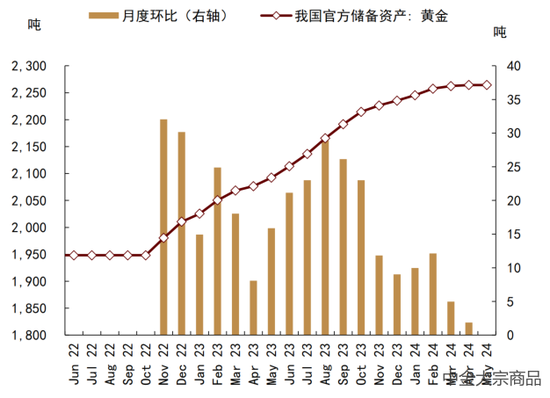

► 第一,2024年5月,我国央行黄金储备与上月持平,结束此前连续18个月的增持周期,超出市场预期。我们认为市场对央行购金支撑的预期线性外推或迎来初步考验。

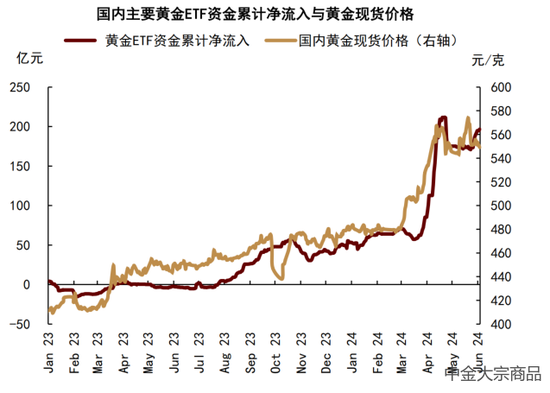

► 第二,4月以来,亚洲黄金ETF增持较多,我们此前提出其与欧美黄金ETF走势背离或显示市场间的风险偏好分化,持续性或仍待观察。近期随着金价高位盘整,国内黄金ETF资金流出迹象已有所显现。我们认为亚洲地区黄金ETF需求的长期发展可能成为全球黄金需求侧潜在的趋势变量,但当下市场体量或仍有待扩张。

► 第三,美国经济“不着陆”概率抬升,欧美黄金ETF需求或仍不可期。中金宏观组预期美国经济可能保持韧性,2024-25年实际GDP同比增速或分别为2.6%和2.3%,高于潜在经济增速水平。全球黄金ETF市场以欧美市场为主体,在美国经济“不着陆”的情形下,我们判断欧美黄金ETF配置需求可能仍欠东风。

图表:我国央行结束连续增持黄金储备

资料来源:彭博资讯,中金公司研究部

图表:国内黄金ETF资金累计净流入

注:数据截至2024年6月7日

资料来源:Wind,中金公司研究部

图表:下半年美国经济或有望保持韧性

资料来源:彭博资讯,中金公司研究部

图表:全球黄金ETF持仓(分地区)

资料来源:彭博资讯,中金公司研究部

金银比价均值回归趋势未尽,但下半年或有反复风险

在2023年11月26日发布的研究报告《白银:重返利率驱动,相对价值可期》中,我们提出高于历史均值较多的金银比价或将在2024年趋于下行,白银的相对价值有望彰显。年初以来,截至6月7日,COMEX金银比价累计回落约8%,符合我们预期。COMEX白银价格累计上涨约22%,我们判断强势表现或源于以下三点支撑:其一,与黄金市场类似,降息预期交易从分母端支撑银价,CFTC数据显示COMEX白银期货投机净多头已升至2022年以来较高水平,与COMEX黄金期货投机头寸走势高度协同。其二,年初以来金银比价和金铜比价的相关性有所抬升,或显示白银的工业价值在上半年受到制造业复苏预期提振。其三,我们预期2024年全球白银基本面或依然处于短缺状态,全球白银交易所库存仍处于历史低位,基本面维持偏紧。

当前金银比价仍高于1990年至今的长期中枢10%左右,在美联储可能“浅降息”和美国经济可能“不着陆”的宏观情形下,金银比价的长期修复进程或尚未结束。就下半年而言,我们认为期货投机对降息预期的交易可能继续压制金银比价下行,但制造业复苏的可持续性和高银价对工业需求的负反馈可能对市场预期形成扰动。我们预期下半年COMEX银价中枢或高于25美元/盎司。

图表:去年底以来,金银比价趋于下行

资料来源:彭博资讯,中金公司研究部

图表:白银期货价格与期货投机头寸

注:数据截至2024年6月7日 资料来源:彭博资讯,中金公司研究部

图表:主要国家制造业PMI与白银ETF持仓

资料来源:彭博资讯,中金公司研究部

图表:全球主要交易所白银库存

资料来源:彭博资讯,中金公司研究部

风险

美国经济衰退风险、货币政策节奏超预期、地缘政治风险、金融市场风险。

[1]https://www.federalreserve.gov/monetarypolicy/fomcminutes20240501.htm

文章来源

本文摘自:2024年6月10日已经发布的《贵金属2024下半年展望:预期交易步入下半场》

分析员 郭朝辉 SAC 执业证书编号:S0080513070006 SFC CE Ref:BBU524

联系人 李林惠 SAC 执业证书编号:S0080122070072

还没有评论,来说两句吧...